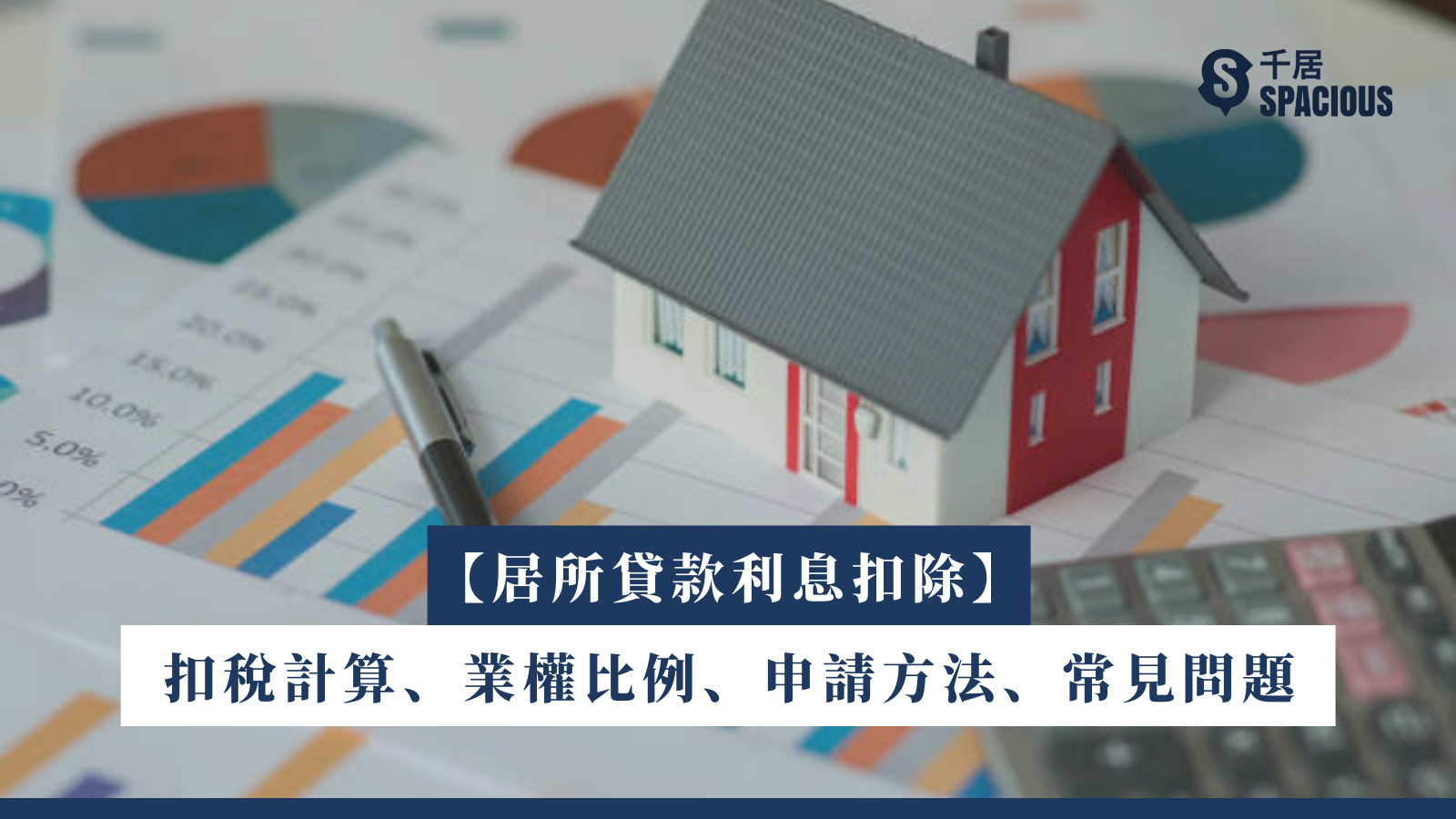

業主可以利用供樓扣稅的政策,扣減稅務負擔,究竟業主要如何申報才能用盡這筆免稅額呢?有什麼因素會影響你的扣稅額?什麼情況下不能扣稅?交稅可能佔了納稅人一部分的生活支出,所以也不是一件小事,需要慎重計劃。千居準備了所有相關的資訊,與你分享作為業主的減稅心得。

想緊貼樓市動向,立即追蹤千居 Facebook 及 Instagram 專頁(@spacious.hk),掌握最新地產資訊。

立即跳往:何謂居所貸款利息扣稅|影響扣稅額因素|更改扣稅選項|加按、轉按可否扣稅|常見問題

何謂居所貸款利息扣稅

「居所貸款利息扣稅」是財政預算案中的稅務寬免措施,讓業主可以將供樓的利息開支作為扣稅一部分。政府在2017年財政預算案,將原本15個扣稅年度,延長至20個扣稅年度,扣稅上限為每個扣稅年度$100,000元,業主可以自由選擇何時使用扣稅機會,無需連續使用。

申請條件

- 你是住宅的業主,而有關物業的業權以土地註冊處的註冊擁有人為準

- 該住宅是根據《差餉條例》作個別評估應課差餉租值的單位,必需在香港境內

- 該住宅在有關課稅年度內是全部或部分用作你的居住地方(如果住宅只是部分作為居住地方,所獲扣減應作適當扣減)

- 該貸款是以該住宅或任何其他香港財產的按揭作為保證

- 貸款者是《稅務條例》訂明的機構:政府/財務機構/註冊的儲蓄互助社/領有牌照的放債人/香港房屋協會/你的僱主/經稅務局局長批准認可的組織

車位

如果業主擁有的車位屬於自用,車位於貸款時與住宅一併購入,而且與物業位於同一範圍內,業主可以同時申索購買車位的貸款利息,也可算作居所貸款利息的一部分。

影響扣稅額因素

由於無需連續使用,大部分業主為求將扣稅額用到最盡,都會計算清楚,什麼情況下才能扣盡$100,000。

供款年期

要將免稅額用盡,第一個影響的因素便是供款年期要夠長。按揭年期越長,借貸人需要支付的總利息開支就越高,能夠用盡$100,000的機會就越大。就例如以息率2.375厘計算,如果你的供款年期為30年,只要你的貸款額有425萬,你已經可以扣盡10萬元的扣稅額。但是如果以同一金額貸款計算,供款年期越短,總利息開支便越少,可獲扣減的免稅額也越少。

息口高低

另一個影響的因素是息口的水平,有很多業主都希望等到加息周期才申請扣稅。但是按揭供款金額是基於「息隨本減」的原則,假設息率不變,當每年本金遞減,供款利息支出亦隨之減少,最終或未能用盡扣稅額。所以,除非加息追得上本金的遞減,否則之後每年可申索的利息只會越來越少。

申索時機

綜合以上的因素,其實在供樓的初期使用扣稅,會比較划算,因為初期的本金較大,利息負擔自然更多。假設貸款人的借貸金額為400萬,如果息率為2.5厘,供款年期30年,供款首年的全年利息支出達$98,966元,接近用盡$100,000的扣稅額。但之後剩餘年期越來越少後,每年利息支出遞減,並未能用盡扣稅額。

不過由於業主無需連續用盡20個年度的扣稅額,所以業主亦要考慮其他因素,決定何時申索才是最為划算。例如如果你有入手第二層價錢更高的物業的打算,可以保留剩餘的課稅年度扣稅額,用於新物業的按揭上,就可以更加有效運用所有扣稅額。

更改扣稅選項

相信有這麼多重的考慮因素,對於小業主而言,絕對不是一個容易的決定和計劃。如果你申索之後突然後悔,或者後悔沒有於該課稅年度申索居所貸款利息扣稅,可以在六個課稅年度內向稅局提出更改申請。如果你想取消原本已經申索的扣稅額,就要補交相關款項,如果想追回扣稅,就需要向稅局提交相關文件,所以業主無需擔心做錯申索決定,因為你有機會可以反悔。

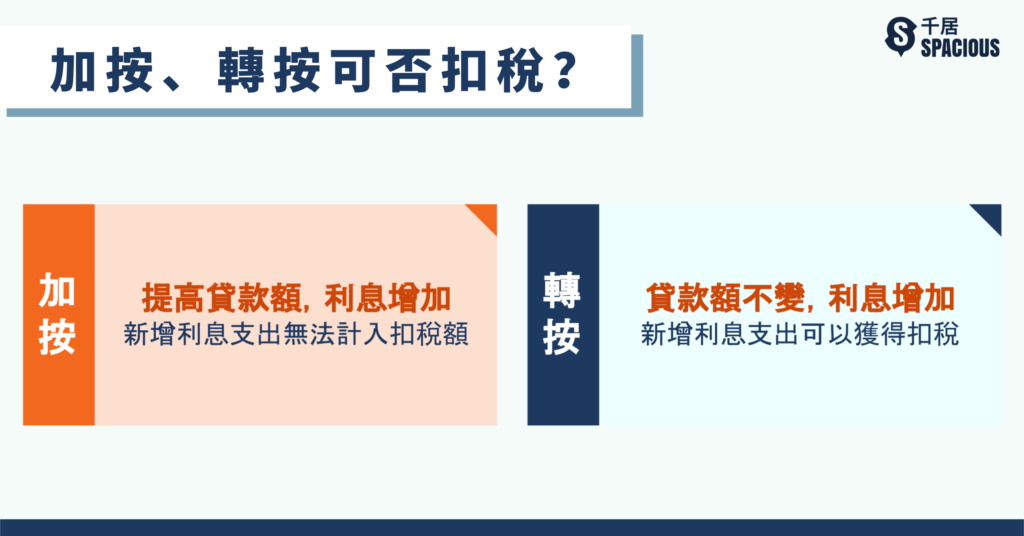

加按、轉按可否扣稅?

加按

業主若選擇加按,提高貸款額,利息亦會隨之增加,但是多出的利息,並不能用作扣稅計算之中。例如加按前的貸款額為300萬元,加按後為400萬元,計算利息支出時,需要將新的利息支出作75%的扣減,即是無法將新增利息計入扣稅額。

轉按

假設借貸人申請轉按,如果借貸人的貸款額不變,多出的利息支出是可以獲得扣稅的。

總括而言,許多業主都想用盡供樓扣稅的免稅額,但是要用盡這筆免稅額也需要考慮各方因素加上周詳的計劃,對未來的置業目標也要有更清晰的方向。如果業主想知道更多樓盤資訊,即上千居搜尋各區筍盤。

常見問題

只有自住物業才可以扣稅?

出租物業的供樓利息也可以得到扣除,業主可以以「物業稅」或「個人入息課稅」來申索扣稅。

入伙前的供款可以申請扣稅嗎?

如果你購入樓花,即使已成功申請按揭,入伙前都不算居住地方,所以供款並不符合扣稅資格。

購入工廈單位向銀行申報為「自住」,可以申請扣稅嗎?

由於物業屬於商業樓宇,所以不可以申請扣稅。